中国债券综合净价指数是债券市场的重要指标之一可以用来衡量债券市场的周期

01

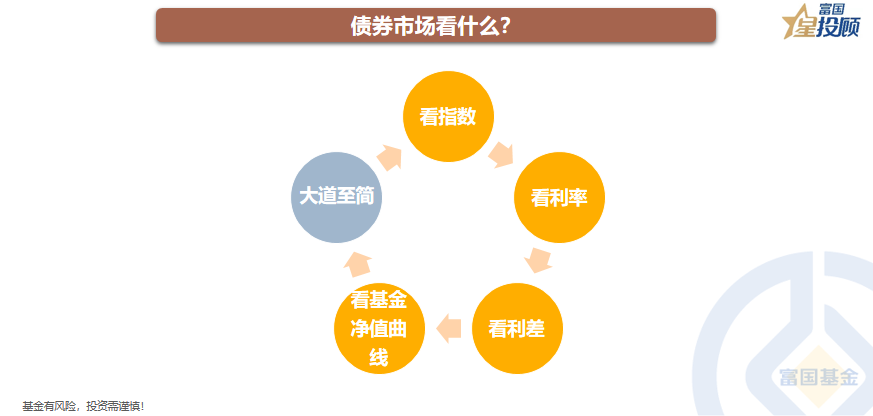

债券市场看什么主要可以从指数,利率,利差,债券基金净值曲线等方面来观察债券市场的表现

中国债券综合净价指数是债券市场的重要指标之一,可以用来衡量债券市场的周期从历史走势来看,主要在95—105点区间波动流动性宽松,经济增长乏力,7月社会融资和信贷数据低于预期,这些似乎都是债券牛市的必要条件,隔夜回购占银行间质押式回购交易的90%以上,表明债券情绪处于高位期,但是,树不能长到天上去,任何一轮牛市都会有盛有衰在珍惜债牛的日子里,我们对市场有着长远的投资预期和敬畏之心,但是债券的熊市周期并不长,一般是6—9个月

03

债券资产稳健回报见证时间价值,做好资产配置基础!长期债券投资的回报取决于中债综合财富指数,该指数考虑了债券票息的再投资收益自2002年以来,中债综合财富指数年均回报率约为5.4%

04

国债定价由四个轮子驱动通货膨胀构成的名义经济增长率和GDP实际增长率,以及货币供求缺口,是决定国债利率的两个主轮资金和交易资金的配置,以及外资的增量资金,是催化国债利率走势的两个辅助轮

05

利率是研究资产价格的一个重要指标从政策利率到市场利率,回购利率是短期资金最敏感的指标一年期国债收益率的走势几乎就是7天回购利率的信封货币政策和流动性直接体现在回购利率上,通过期限利差和信用利差,利率从短端传导到长端,又从利率传导到信用

06

持有债券到期收益率是债券投资者比较关注的指标经济增长乏力,货币政策宽松,利率债和中高等级信用债的到期收益率水平伴随着对货币宽松和配置权力的追求被压缩到了极致,债券市场到期买入持有的收益水平被不断拉低

07

信用利差是利率债和信用债之间的纽带牛市启动阶段,信用利差往往很高,伴随着牛市的推进,信用利差逐渐收窄信用利差的变化可以看出市场是在加杠杆还是去杠杆此外,还有期限利差,即不同期限债券的利差就国内债券市场而言,当期限利差被压缩到极致时,债券市场往往处于牛市的下半场,就美债而言,倒挂的期限利差往往代表经济衰退的概率增加

08

债券基金投资者需要注意哪些方面首先要能判断当前债券周期在哪里其次,可以从净值曲线判断债券基金的风格最后,还要看基金经理的投资风格特征

09

债券基金净值曲线怎么看以某债券基金的历史净值曲线和定期报告摘要为例在稳定的市场中,纯债券基金可以走出阶梯状的净值曲线!通过对基金一季报的分析,2015年以来,基金前五大债券均为短期,占比25.24%—34.44%,2014年前三季度,排名前五的债券几乎都是期限较长,评级较低的城投债

10

债券市场的核心集中在三碗面和六碗汤政策,基本面,资金是影响到期收益率的三面债券到期收益率可以拆解为六碗汤,即到期收益率=无风险利率+通胀溢价+流动性溢价+信用风险溢价+期限溢价+风险偏好

债券投资,如何做到简单。

记住最核心的八个字:

长期通胀,短期回购,

中期两头挑,钱多要看长期,

看信贷供求,跟着利率走,

冬天播种,春天收获,应该在平原上。

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。