头部券商的衍生品业务能力较中小型券商更强在抗风险波动方面及结构性行情下的盈利能力更强

上市券商的首份一季报释放出了不太妙的信号。

4月24日晚间,招商证券率先披露2022年一季报财务数据,报告期实现营收36.97亿元,同比减少38%,实现净利润14.9亿元,同比减少43%在近几年证券行业业绩持续增长的大背景下,招商证券此次营收与净利润双双下滑约四成,不禁让人为券商板块捏了一把汗

需要注意的是,卖方早早就在为券商一季度的业绩下滑给市场打预防针在一季度二级市场表现低迷的情况下,券商传统经纪业务和财富管理业务展业艰难,券商自营业务也随之承压,而跟投制度也使得券商承担了更多新股投资风险有分析师甚至表示,报告期内,中信证券或许将是传统券商中唯一实现归母净利润正增长的券商

自营跌倒,业绩难好

2022年一季度,市场波动加剧,疫情形势依然严峻,公司经营活动面临挑战,公司业绩承压招商证券在一季报中提到在这样的背景下,其一季度营收为36.97亿元,同比减少38%,归属于上市公司股东净利润为14.9亿元,同比减少43%

数据显示,一季度,招商证券的公允价值变动收益亏损约12.06亿元,相比于去年同期的盈利3.3亿元,同比减少465.5%,招商证券对此的解释是金融工具估值变化但这一财务指标的大幅下滑,却明显拖累了其自营投资收益

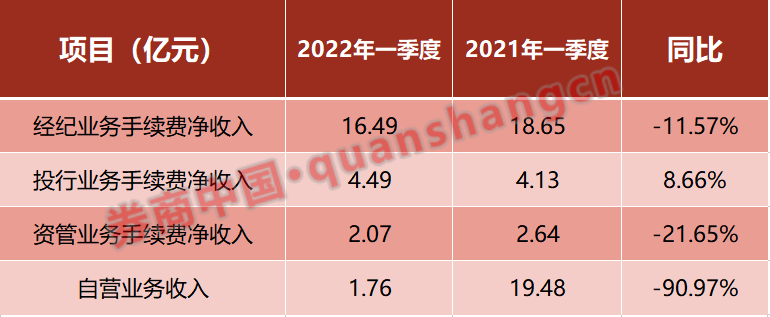

以自营收入=投资收益+公允价值变动收益—对联营/合营企业对投资收益简单估算,一季度,招商证券自营收入约为1.76亿元,相比于去年同期的19.48亿元,同比大幅减少近91%——要知道,2021年招商证券自营收入占比高达37.6%,自营业务滑铁卢对其整体业绩的拖累可见一斑。

而在刚刚过去的2021年,招商证券自营投资实现规模与收益率双升2021年末,其金融资产规模为3116.58亿元,同比增加36.04%,占总资产的比重为52%2021年公司的投资净收益及公允价值变动损益合计111亿元,年化收益率为4.09%,同比提升0.4个百分点

按照不同业务条线看,投行业务是招商证券唯一实现业绩增长的条线,手续费净收入为4.49亿元,同比增长8.66%而经纪业务手续费净收入为16.49亿元,同比减少11.57%,资管业务手续费净收入则同比下滑21.65%,约2.07亿元

此外,招商证券一季度还出现了约1.3亿元的信用减值损失,同比增加99.45%,主要是计提融资类业务预期信用损失增加,显示市场行情低迷也对其两融业务造成了一定冲击同时,由于计提预计负债增加,一季度招商证券营业外支出为961.83万元,同比增加了382.52%

一季度券商业绩亮红灯

除招商证券外,中信证券此前也曾通过业绩快报剧透过一季度成绩单业绩快报显示,中信证券一季度实现营业收入152.16亿元,同比下降7.20%,实现归属于母公司股东的净利润52.29亿元,同比增长1.24%

作为行业当之无愧的老大,中信证券的营收下滑说明招商证券或许并不是个例——以刚刚过去的一季度为界,券商过去几年的快速增长的好年景恐怕要暂告一段落了中邮证券非银行业分析师王泽军表示,在头部券商市场集中度不断提升的大背景下,头部业绩表现仍不乐观,预计证券业一季度业绩将出现整体承压,个股分化的局面

他特别提到,在自营业务方面,市场震荡下行下,不同公司的投研能力高低将直接反应在自营业务收入的表现差异上头部券商的衍生品业务能力较中小型券商更强,在抗风险波动方面及结构性行情下的盈利能力更强但今年新股破发及投资者弃购现象屡见不鲜,跟投制度令券商主动或被动的承担了类投资收益的风险,造成进一步业绩分化

结合证券行业的马太效应,国泰君安非银首席分析师刘欣琦甚至提出,2022年一季度,预计中信证券将为传统券商中唯一实现归母净利润正增长的券商主要原因包括:中信证券金融资产扩表主要来自于以衍生品为代表的客需型业务而非方向型业务,因此受市场调整的影响相对更小,报告期其业绩的基数尤其是投资业务收入相对较低,推断营业收入的下降与大宗商业交易等利润率较低的收入下降有关

机构业务将成为未来盈利增长的新动力刘欣琦认为,居民资产配置需求由实物向金融资产转移,由非标资产向标准化资产转移的趋势持续支撑资产管理行业高增长,从而推动机构业务需求快速提升

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。