“风暴”来袭!2.5万亿资产遭遇双重暴击

在大盘上涨的日子里,有人欢喜有人忧。

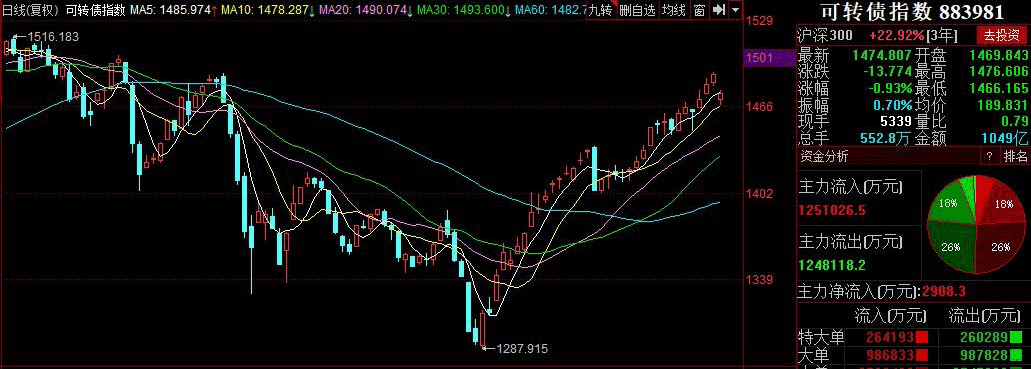

截至下午收盘,可转债指数下跌1.15%,弱于主流市场指数的表现如果稍微看久一点,可以发现4月27日至6月17日,可转债指数反弹15.24%,好于上证综指的14.91%

另一方面,针对公募和固定收益+产品的波动,监管早已开始记者从多家基金公司得到证实,部分新上报的固定收益+产品已将可转债归类为权益类资产,不再从属于固定收益类资产范畴,比例进一步规范

业内人士表示,在这两个因素的共同作用下,机构投资者参与可转债的热情可能会降低,未来公募和固定收益+产品的波动会进一步减小。

可转换债券风暴来袭

日前,沪深交易所发布《关于可转债适当性管理有关问题的通知》和交易规则征求意见稿,以期统一和重塑规则,进一步保护投资者权益,为疯狂炒作降温。

其中,在《适当性管理有关事项的通知》中,明确了投资者需要了解可转债的风险,同时提高了新个人参与的门槛,即资产规模不低于10万元且参与证券交易24个月以上此外,在交易规则征求意见稿中,统一了沪深交易所上市首日的差异化交易制度,明确了上市后的涨跌停板

民族证券研报称,参考2020年新熔断机制对可转债市场的影响,可转债新规的颁布将导致可转债市场在短时间内走弱,交易量也将明显减少过热的可转债市场可能会经历一个月甚至更长时间的冷静期,导致成交量下降,转股溢价率结构性加速,政策面可能会进一步收紧

关于可转债新规对机构投资者参与可转债市场的影响,新华基金认为有三点:

1.打压炒作。每次权益市场下跌或者波动的时候,可转债的炒作都会上来,相应的监管也会制定规则进行约束,和平时的监管思路变化不大,

2.保护小账户可转债投资还是有一定门槛的,对于非机构投资者来说是有风险的

3.可能对新开户有利,因为限制了新开户数量,但对机构的好处相对有限。

新华基金表示,整体来看,对机构投资者参与可转债市场影响不大,但需要关注市场情绪的变化如果后续市场情绪降温,可能会对估值产生一些影响,短期内注意成交量的变化

后续可转债如何投资。

民生银行基金表示,5月份以来,股市有所反弹,转债市场跟随,但滞涨明显目前可转债的性价比较差,无论是从权益角度还是债务角度

从股票来看,可转债平均转股溢价率接近60%,处于历史97%—98%百分位,大大透支了正份额涨幅,从负债来看,可转债均价已经超过140元,负债品种均价已经超过120元,YTM为正的题材非常少性价比相对较好的类型仍然是中大盘,中高评级的股票类型

鉴于可转债估值较高,民生银行基金认为,下行风险大于上行弹性,易跌难涨从绝对收益来看,应该耐心防守,储备子弹,等待真正有安全边际的品种回归,从相对收益来看,在股市反弹期间,重点布局股票品种,更关注正股的走势和弹性,选择走势较好,弹性较强的个券另外,一级市场新项目储备依然充足,可以适当关注一级市场的抢权

公募+或影响

可转债新规带来的波动不仅影响可转债基金,对近两年发展如火如荼的公募固定收益+产品也有相当大的影响。

统计数据显示,截至2022年6月17日,全市场固定收益+基金规模已超过2.56万亿元,年内平均回报率为—1.04%,优于股票型基金的—12.14%和混合型基金的—10.5%,略好于公募FOF的—5.48%,不到债券型基金的0.74%。

同源数据显示,截至6月17日,固定收益+基金今年以来仅约四成取得正收益,头尾表现相差超过22个百分点值得注意的是,在前期回撤中,固定收益+基金的头尾表现差一度接近35个百分点自4月27日市场反弹以来,不少产品大幅回血,不少产品阶段性涨幅超过20%其中,除了权益类资产,可转债资产更为重要

可转债既有股基,也有债基权益类资产反弹的时候涨的很快,下跌的时候跌的比股票少它们是一种更灵活的固定资产上海某中型基金公司固定收益投资负责人告诉记者,在固定收益+产品中,为了实现灵活收益,增加可转债仓位是非常常见的方法

比如权益类仓位和固定收益类仓位设定在‘28—20’,权益类市场的阶段性表现相对较好理论上,基金经理可以在填满20%的权益仓位后,将80%的固定收益仓位买入可转债,以最大化投资组合的灵活性这样做的好处是,合适的收益看起来不错,但一旦市场出现震荡,投资组合的波动就很难避免了该负责人表示

收益+产品的过度波动引起了监管机构的注意经多家基金公司证实,近两三周,监管已要求近期上报的二级债基将可转债归入权益类仓位,对比例有更详细的规定其他类型的固定收益+产品还在讨论中

以最近成立的一只债券基金为例在基金合同中,股票和可转债已被列为一类资产,并规定了具体比例

业内人士表示,规范可转债在固定收益+产品中的定位和持仓比例,有助于减少产品的波动,进一步凸显固定收益+稳健的特点,给投资者带来更好的持有体验从具体的产品配置来看,基金经理未来会考虑是依靠权益类还是可转债来实现投资组合的灵活性,对可转债的热情可能会明显降低

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。